DATAで見るケータイ業界

通信料値下げで回線系ARPUに下押し圧力、サブブランド移行度合いで減少幅に差も

グラフで比較するキャリア決算(2)

2022年3月19日 06:00

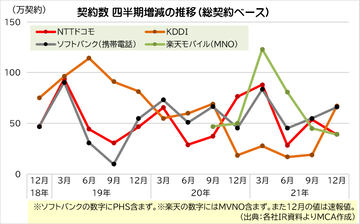

前回に引き続き、キャリア各社の主要数値をグラフ化し比較していく。今回はARPU(契約数あたり収入)に焦点を当てる。

通信料値下げで回線系ARPUに下押し圧力

各社が開示するARPUのうち、通信料収入が基準となっている「回線系ARPU」を見てみると、NTTドコモが4230円(前年同期比110円減)、KDDIが4200円(同240円減)、ソフトバンクが4050円(同250円減)と、いずれも下落する結果となった。

オンライン専用料金プラン投入など、各社がマルチブランド化を推進した結果、安価な価格帯のプラン利用者が増えたことが下落の大きな要因であることは論を待たないだろう。

なお、各社で基準となる通信料の範ちゅうが異なるため、単純に3社の数字自体を比較することには注意が必要である。

過去からのトレンドに目を移すと、KDDIとソフトバンクが数字を大きく下げるなかで、NTTドコモが他社ほどは落ち込んでいないようにも見える。

サブブランド移行度合いで減少幅に差も

その背景として、各社でサブブランドへのシフト具合に差がある点を指摘したい。

上のグラフは、NTTドコモとKDDIの契約数を、それぞれブランドごとに推計したものである。同じようなグラフだが、母数に違いがあるので、その部分に留意しながらご覧いただきたい。

まずNTTドコモは、全契約数を母数としたグラフとなっており、メインのNTTドコモブランドが7割弱なのに対して、オンライン専用料金プランのahamoはわずか3%程度にとどまっている。NTT決算の席上で澤田社長が「(ahamoの契約数は)200万、真ん中くらいまで来ている」と発言しており、およそ250万程度の契約数と考えられるが、全体から見たらまだまだ少数である。

ARPUの計算において、通信モジュールやMVNO提供回線の状況は含まないため、NTTドコモブランドとahamoの2つのみを母数とした方が実態に近いが、それでもahamoの比率は4%と極めて少ない。

一方のKDDIについては、個人向けの「パーソナルセグメント」における、4G LTEと5Gの契約数を母数としたグラフとなっている。メインのauブランドが8割強あるが、2割弱度は既にサブブランドが占める結果となった。

オンライン専用料金プランだけでなくサブブランドも提供するKDDI・ソフトバンクと、サブブランドには踏み込んでいないNTTドコモという競争戦略の違いが、ARPU減少幅の差につながっているようだ。

なお、単にARPUが高ければよいという話でもない点を最後に指摘したい。キャリアの売上は「ARPU×契約数」によって計算されるので、ARPUが維持できても、契約数が減少すればトータルでの売上は下がってしまう。

NTTドコモの場合、最も安価な価格帯は「エコノミーMVNO」として自社ではなく他社に任せているので、ARPUの減少幅を抑えやすい構造になっている事情がある。

上から下まで全て自社ブランドでカバーするのか、一部を外部に切り離すのか、料金施策における考え方の違いが、今後の契約数や業績にどのように影響を与えるのか、今後も注意深く見ていきたい。